Задачи по налогу на НДС – основные моменты декларации и платежного поручения

Налог на добавленную стоимость (НДС) является одним из основных источников доходов государственного бюджета. Он взимается с продажи товаров и оказания услуг и передается государственным органам в установленные сроки. Для правильного расчета и взимания данного налога необходимо уметь составлять декларацию и заполнять платежное поручение.

Основная задача, стоящая перед предпринимателями, работающими с НДС, – правильно учесть входящий и исходящий НДС, а затем зачесть его в налоговую декларацию и своевременно заплатить сумму налога в соответствии с установленными нормами.

Декларация по НДС – это документ, в котором предоставляется информация о проведенных операциях, а также суммах начисленного и выданных НДС. При составлении декларации необходимо действовать в соответствии с действующим законодательством, предусмотренными нормами и сроками. Декларация должна быть подписана предпринимателем и представлена в налоговый орган в установленные сроки.

Платежное поручение – это документ, по которому осуществляется перевод средств в пользу государства. При заполнении платежного поручения необходимо указать правильно сумму налога, наименование налога (НДС), ИНН и КПП налогоплательщика, а также данные организации и реквизиты счета, на который будет осуществлено перечисление налога.

- Основные задачи

- 1. Регистрация в качестве плательщика НДС

- 2. Ведение учета и формирование декларации по НДС

- 3. Расчет и уплата налога

- Расчет налоговой базы

- 1. Основные составляющие налоговой базы:

- 2. Формула расчета налоговой базы:

- 3. Учет основных понятий при расчете налоговой базы:

- Определение ставки налога

- Основные ставки НДС в России

- Уменьшенные ставки НДС

- Декларация на НДС

- Составление и подача декларации

- Этапы составления и подачи декларации

- Что делать в случае ошибки или изменения данных

- Контроль и корректировка декларации

- Платежное поручение

- Подготовка и заполнение поручения

- Шаг 1: Заполнение реквизитов

- Шаг 2: Заполнение суммы платежа

- Шаг 3: Подписание и отправка поручения

- Вопрос-ответ:

- Как правильно заполнить декларацию по налогу на НДС?

- Какие штрафы предусмотрены за неправильное заполнение декларации по налогу на НДС?

- Каким образом можно оплатить налог на НДС?

- Какие сроки уплаты налога на НДС?

- Как можно получить возврат налога на НДС?

- Когда нужно подавать декларацию по налогу на НДС?

- Что нужно указать в декларации по налогу на НДС?

- Видео:

Основные задачи

1. Регистрация в качестве плательщика НДС

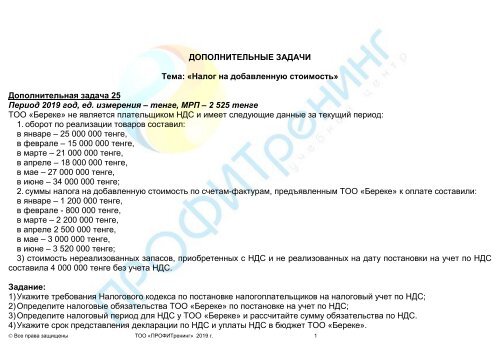

Перед началом осуществления оборота товаров или услуг, предприятие должно зарегистрироваться в качестве плательщика НДС. Для этого необходимо подать заявление в налоговую инспекцию, предоставить необходимые документы и получить свидетельство о регистрации плательщика НДС.

2. Ведение учета и формирование декларации по НДС

Плательщик НДС обязан вести учет по данным налога и ежеквартально подавать декларацию. Декларацию заполняются на основании данных бухгалтерского учета о поступлениях и расходах, а также других документов, подтверждающих наличие права на вычет НДС.

Декларация должна содержать информацию о сумме полученных доходов, уплаченных расходах, вычетах и возмещении НДС. При его заполнении необходимо учитывать особенности, предусмотренные законодательством.

3. Расчет и уплата налога

Расчет и уплата налога осуществляются налогоплательщиком самостоятельно. Для этого необходимо определить ставку налога, рассчитать его сумму и произвести перечисление налоговой инспекции в установленный срок.

Уплата налога производится при помощи платежного поручения или через электронный банкинг. Необходимо внимательно проверить правильность заполнения платежного документа и указать все необходимые реквизиты.

| Основные реквизиты платежного поручения | Описание |

|---|---|

| КБК | Код бюджетной классификации, позволяющий идентифицировать налог и вид платежа |

| ИНН | Идентификационный номер налогоплательщика |

| КПП | Код причины постановки на учет, характеризующий юридический статус организации |

| ОКАТО | Общероссийский классификатор объектов административно-территориального деления |

| Банковские реквизиты | Реквизиты банка и счета, на который следует перечислить налог |

После уплаты налога необходимо сохранить документы, подтверждающие факт уплаты, так как они могут быть запрошены налоговыми органами в случае проверки.

Расчет налоговой базы

Для расчета налоговой базы по НДС необходимо учесть следующие факторы:

1. Основные составляющие налоговой базы:

- Сумма поставки товаров или оказания услуг, подлежащая обложению НДС;

- Обороты товаров (работ, услуг), освобождаемых от налогообложения;

- Сумма авансовых платежей по НДС;

- Сумма корректировок налоговой базы, связанных с возвратом товаров (работ, услуг) или уменьшением стоимости ранее поставленных товаров (выполненных работ, оказанных услуг);

- Сумма скидок, а также ценовых и иную разницу.

2. Формула расчета налоговой базы:

Налоговая база по НДС рассчитывается по формуле:

Налоговая база = Сумма поставки товаров или оказания услуг, подлежащая обложению НДС – Обороты товаров (работ, услуг), освобождаемых от налогообложения – Сумма авансовых платежей по НДС + Сумма корректировок налоговой базы, связанных с возвратом товаров (работ, услуг) или уменьшением стоимости ранее поставленных товаров (выполненных работ, оказанных услуг) + Сумма скидок, а также ценовых и иную разницу.

3. Учет основных понятий при расчете налоговой базы:

При расчете налоговой базы необходимо принимать во внимание следующие основные понятия:

- Сумма поставки товаров или оказания услуг, подлежащая обложению НДС. К данной сумме относятся цена товаров (работ, услуг) без учета НДС, а также все дополнительные платежи, возмещение расходов и комиссии.

- Обороты товаров (работ, услуг), освобождаемых от налогообложения. К данным оборотам относятся товары (работы, услуги), на которые не начисляется НДС в соответствии с действующим законодательством.

- Сумма авансовых платежей по НДС. К данной сумме относятся авансовые платежи по реализации товаров (работ, услуг) за отчетный период.

- Сумма корректировок налоговой базы, связанных с возвратом товаров (работ, услуг) или уменьшением стоимости ранее поставленных товаров (выполненных работ, оказанных услуг). Данная сумма учитывается в случае возврата товаров (работ, услуг) или уменьшения их стоимости после их поставки (выполнения) и возврата ранее начисленного НДС.

- Сумма скидок, а также ценовых и иную разницу. К данной сумме относятся скидки, а также разница между договорной ценой и фактической ценой товаров (работ, услуг), если они не были учтены как отдельные статьи затрат.

Таким образом, правильный расчет налоговой базы по НДС включает в себя учет основных составляющих налоговой базы и применение соответствующих формул и понятий.

Определение ставки налога

Основные ставки НДС в России

В России существуют несколько основных ставок налога на добавленную стоимость, которые применяются в зависимости от вида товара или услуги:

- Ставка НДС в размере 20% применяется по умолчанию на большинство товаров и услуг, не относящихся к списку исключений. Эта ставка включает НДС 18/118.

- Ставка НДС в размере 10% применяется на отдельные товары и услуги, указанные в перечне Правительства РФ. Данные товары и услуги могут включать детские товары, медицинские товары, международные авиаперевозки и т.д.

Уменьшенные ставки НДС

Кроме основных ставок, существуют также уменьшенные ставки налога на добавленную стоимость, которые применяются к определенным товарам и услугам:

- Ставка НДС в размере 0% применяется на экспортные операции и имущественные права, связанные с экспортными операциями.

- Ставка НДС в размере 20/120, 10/110 и 0/110 применяется на особые виды товаров и услуг (например, продукты питания, лекарства, транспортные услуги), определенные законодательством.

Внимание! Ставка налога на добавленную стоимость может изменяться в зависимости от места регистрации (отнесения к определенным регионам РФ), а также от изменений в законодательстве.

Декларация на НДС

Декларация на НДС состоит из нескольких разделов, в которых указываются следующая информация:

- Общие сведения о налогоплательщике – наименование, адрес, ИНН.

- Отчетный период – период времени, за который подается декларация.

- Обороты по приобретению товаров и услуг с правом вычета НДС – сумма всех покупок и услуг, по которым налогоплательщик имеет право вернуть себе уплаченный НДС.

- Обороты по продажам товаров и услуг – сумма всех продаж товаров и услуг, по которым налогоплательщик обязан уплатить НДС.

- Сумма к уплате – разница между оборотами по продажам и оборотами по приобретению, которую необходимо уплатить в бюджет.

При заполнении декларации на НДС необходимо принять во внимание требования налогового законодательства и указывать информацию точно и без ошибок.

После заполнения декларации на НДС, она подписывается и представляется в налоговый орган вместе с соответствующими документами подтверждающими обороты (например, счета-фактуры).

Налоговая декларация на НДС является одним из важных инструментов для контроля и сбора налога на добавленную стоимость, поэтому ее заполнение и представление в сроки выявляет степень соответствия налогоплательщика налоговому законодательству.

Составление и подача декларации

Этапы составления и подачи декларации

-

Сбор необходимых документов и сведений. Для корректного заполнения декларации требуется собрать все документы, которые подтверждают наличие НДС и определяют его размеры. Важно правильно определить вид операций, к которым применяется налог, и собрать документы, подтверждающие эти операции.

-

Заполнение декларации. На заполнение декларации устанавливается определенный срок, который, как правило, зависит от региона и размера предприятия. При заполнении декларации необходимо быть внимательным и проверить правильность всех указанных данных. Ошибки и недостоверные сведения могут привести к последующим проблемам.

-

Подписание декларации. Подпись декларации должна быть сделана руководителем или уполномоченным лицом предприятия. Это подтверждает достоверность всех данных, указанных в декларации.

-

Подача декларации в налоговый орган. Декларацию и сопроводительные документы необходимо подать в налоговый орган в установленный срок. Часто для удобства предпринимателей предусмотрена возможность электронной подачи декларации. Убедитесь, что декларация подана вовремя, чтобы избежать неприятных последствий.

Что делать в случае ошибки или изменения данных

Если вы обнаружили ошибку в заполнении декларации или ваши данные изменились после ее подачи, вам необходимо связаться с налоговым органом и уведомить о внесении изменений. Обязательно уточните, какие документы и информацию следует предоставить для подтверждения этих изменений. Соблюдение аккуратности и внимательности при составлении и подаче декларации поможет избежать проблем и будущих штрафов со стороны налоговых органов.

Контроль и корректировка декларации

Контроль правильности заполнения декларации является обязанностью налогоплательщика. Поэтому перед подачей документа следует тщательно проверить все заполненные данные. Ошибки или упущения могут привести к неправильному расчету суммы налога и возникновению штрафных санкций.

Если вы обнаружили ошибку или упущение в ранее поданной декларации, то имеется возможность внести корректировку. Для этого следует подать заявление о внесении изменений в декларацию в соответствующий налоговый орган.

В заявлении о внесении изменений в декларацию необходимо указать регистрационные данные организации или предпринимателя, номер декларации, а также указать причину внесения изменений. Также следует приложить подтверждающие документы, подтверждающие необходимость внесения корректировки.

После подачи заявления и предоставления всех необходимых документов, налоговый орган проведет проверку и принимает решение о необходимости внести корректировки в декларацию.

При внесении корректировок в декларацию следует учитывать, что изменения могут повлечь за собой изменение суммы налога к уплате или получению налогового возмещения.

В случае наличия задолженности перед налоговым органом, внесение корректировок может привести к необходимости дополнительной оплаты суммы налога или снижению возможности получения налогового возмещения.

Контроль и корректировка декларации по НДС являются важными процедурами, которые требуют внимания и внимательности налогоплательщика. При обнаружении ошибки или упущения следует оперативно внести корректировки, чтобы избежать возникновения негативных последствий со стороны налогового органа.

Платежное поручение

Платежное поручение должно содержать следующую информацию:

1. Наименование организации-плательщика НДС. В этом пункте указывается полное наименование организации, от имени которой производится платеж.

2. Идентификационный номер налогоплательщика (ИНН) и КПП (если есть). Реквизиты, необходимые для идентификации плательщика.

3. Номер счета плательщика и наименование банка. Для осуществления платежа необходимо указать номер счета организации и наименование банка, в котором открыт счет.

4. Сумма платежа. В этом разделе указывается сумма, которую необходимо перечислить в бюджет в качестве налога на добавленную стоимость.

5. Период, за который производится платеж. В данной графе указывается конкретный налоговый период, за который производится платеж.

6. Назначение платежа. В этом разделе указывается назначение платежа, например, “уплата НДС за выполнение работ по договору №123”.

7. Подпись руководителя организации и главного бухгалтера. Для правильности оформления платежного поручения необходимо, чтобы оно было подписано руководителем организации и главным бухгалтером.

После заполнения всех необходимых реквизитов платежное поручение должно быть направлено в банк для осуществления платежа.

Подготовка и заполнение поручения

Для уплаты налога на добавленную стоимость (НДС) необходимо подготовить и заполнить платежное поручение. В данном разделе мы рассмотрим основные шаги для подготовки и заполнения поручения.

Шаг 1: Заполнение реквизитов

Перед заполнением поручения убедитесь, что у вас имеются все необходимые реквизиты получателя платежа. Обычно, это ИНН (Идентификационный номер налогоплательщика) и КПП (Код причины постановки на учет).

Также вам потребуется указать номер и дату, на основании которых составляется платежное поручение.

Шаг 2: Заполнение суммы платежа

Сумма платежа зависит от вашего налогового обязательства. В случае с налогом на добавленную стоимость, сумма платежа рассчитывается исходя из суммы налога, указанного в вашей налоговой декларации.

Убедитесь, что вы правильно указали сумму платежа, чтобы избежать ошибок в уплате налога.

Шаг 3: Подписание и отправка поручения

После заполнения всех необходимых реквизитов и суммы платежа, убедитесь, что вы правильно подписали поручение. Не забудьте указать дату подписания.

После этого, передайте заполненное поручение в ваш банк для осуществления платежа. Обязательно сохраните копию заполненного поручения и квитанцию об оплате для своих записей и дальнейшего контроля.

| Реквизит | Описание |

|---|---|

| Наименование получателя | Укажите наименование получателя платежа (например, Налоговая инспекция) |

| ИНН получателя | Укажите ИНН получателя платежа |

| КПП получателя | Укажите КПП получателя платежа |

| Номер и дата | Укажите номер и дату, на основании которых составляется поручение |

| Сумма платежа | Укажите сумму платежа в соответствии с вашим налоговым обязательством |

| Подпись | Подпишите поручение в соответствии с вашей подписью |

| Дата подписания | Укажите дату подписания поручения |

Вопрос-ответ:

Как правильно заполнить декларацию по налогу на НДС?

Для правильного заполнения декларации по налогу на НДС необходимо указать все данные о предоставленных услугах и реализованных товарах за отчетный период. В декларации также нужно указать сумму НДС к уплате или к возврату. Заполненную декларацию нужно подписать и представить в налоговую инспекцию.

Какие штрафы предусмотрены за неправильное заполнение декларации по налогу на НДС?

За неправильное заполнение декларации по налогу на НДС предусмотрены штрафы. Если в декларации будут допущены ошибки, которые приведут к недоимке, то налоговый орган может начислить штраф в размере 20% от суммы недоимки. Также возможно начисление пени за каждый день просрочки уплаты суммы недоимки.

Каким образом можно оплатить налог на НДС?

Налог на НДС можно оплатить путем перечисления денежных средств по безналичному расчету с использованием платежного поручения. Оплатить налог также можно через интернет-банк, платежные терминалы или в налоговую инспекцию. В платежном поручении необходимо указать все реквизиты налогового органа, сумму налога и период, за который производится уплата.

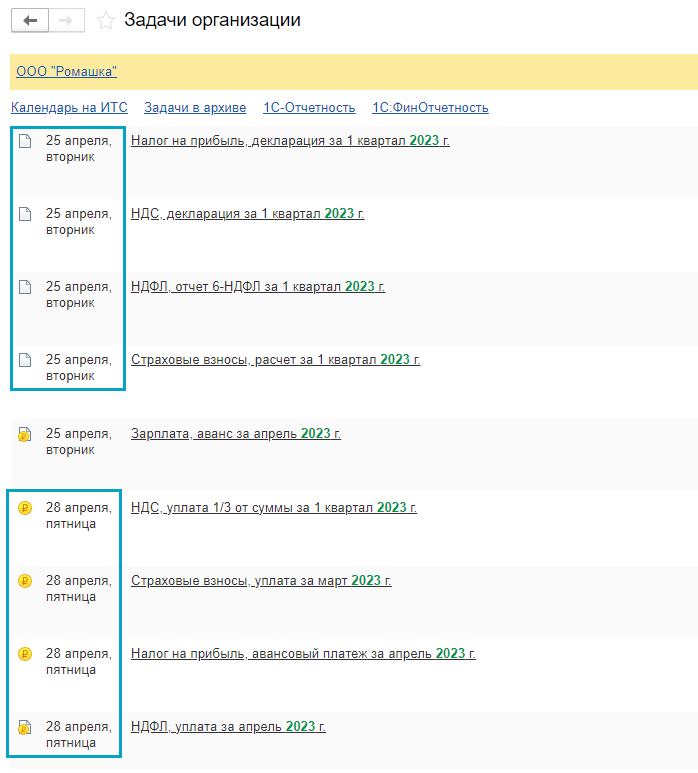

Какие сроки уплаты налога на НДС?

Срок уплаты налога на НДС зависит от отчетного периода. Обычно налог на НДС уплачивается по квартальным декларациям. Если отчетный период составляет 3 месяца, то налог нужно уплатить в течение 25-ого числа месяца, следующего за отчетным. Например, если отчетный период с января по март, то налог нужно уплатить до 25-ого апреля.

Как можно получить возврат налога на НДС?

Для получения возврата налога на НДС необходимо правильно заполнить декларацию и указать сумму НДС к возврату. После передачи декларации в налоговую инспекцию, процесс проверки и возврата налога может занимать определенное время. Если декларация заполнена правильно и все документы предоставлены в полном объеме, то налоговый орган должен вернуть НДС в течение определенного срока, который может составлять несколько недель или месяцев.

Когда нужно подавать декларацию по налогу на НДС?

Декларация по налогу на НДС должна быть подана ежемесячно. Срок подачи декларации определяется законодательством и в большинстве случаев приходится на 20 число следующего месяца, с которого начинается налоговый период.

Что нужно указать в декларации по налогу на НДС?

В декларации по налогу на НДС необходимо указать информацию о доходах и расходах организации, облагаемых этим налогом. В частности, нужно указать сумму выручки по каждой ставке НДС, а также сумму расходов на приобретение товаров и услуг с учетом этого налога. Также следует указать сумму налога, подлежащую уплате или возмещению.