Как правильно оформить платежное поручение на уплату НДФЛ с процентов по займу – образец и инструкция

Налог на доходы физических лиц (НДФЛ) – это одна из наиболее распространенных форм налогообложения физических лиц в России. Количество различных типов доходов подлежащих налогообложению по НДФЛ является достаточно обширным, однако в данной статье мы рассмотрим особенности уплаты НДФЛ с процентов по займу.

Согласно действующим нормам законодательства, проценты, начисленные по займам, являются объектом налогообложения по НДФЛ. В случае, если у вас имеются проценты по займам, подлежащие налогообложению, вам необходимо самостоятельно уплачивать налоговую сумму в бюджет. Для этого необходимо осуществить соответствующий платеж с использованием платежного поручения.

Важно помнить, что уплата налога НДФЛ с процентов по займу служит обязательным условием соблюдения законодательства. Органы налоговой службы имеют право проверять правомерность уплаты налога, поэтому необходимо соблюдать все требования и инструкции при заполнении и подаче платежного поручения.

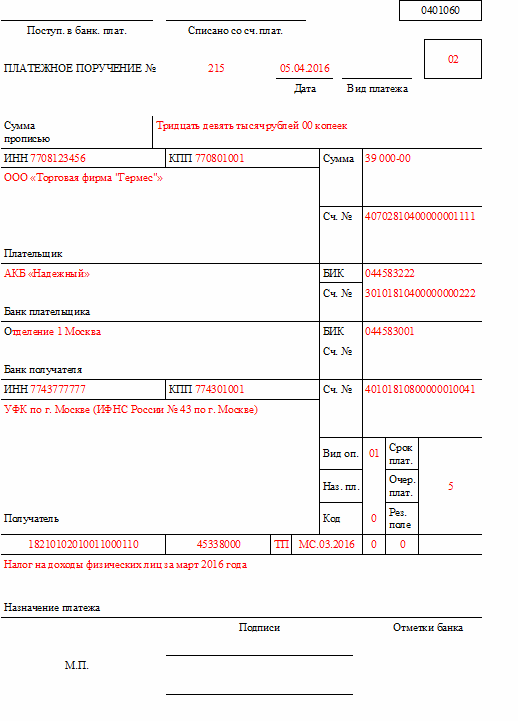

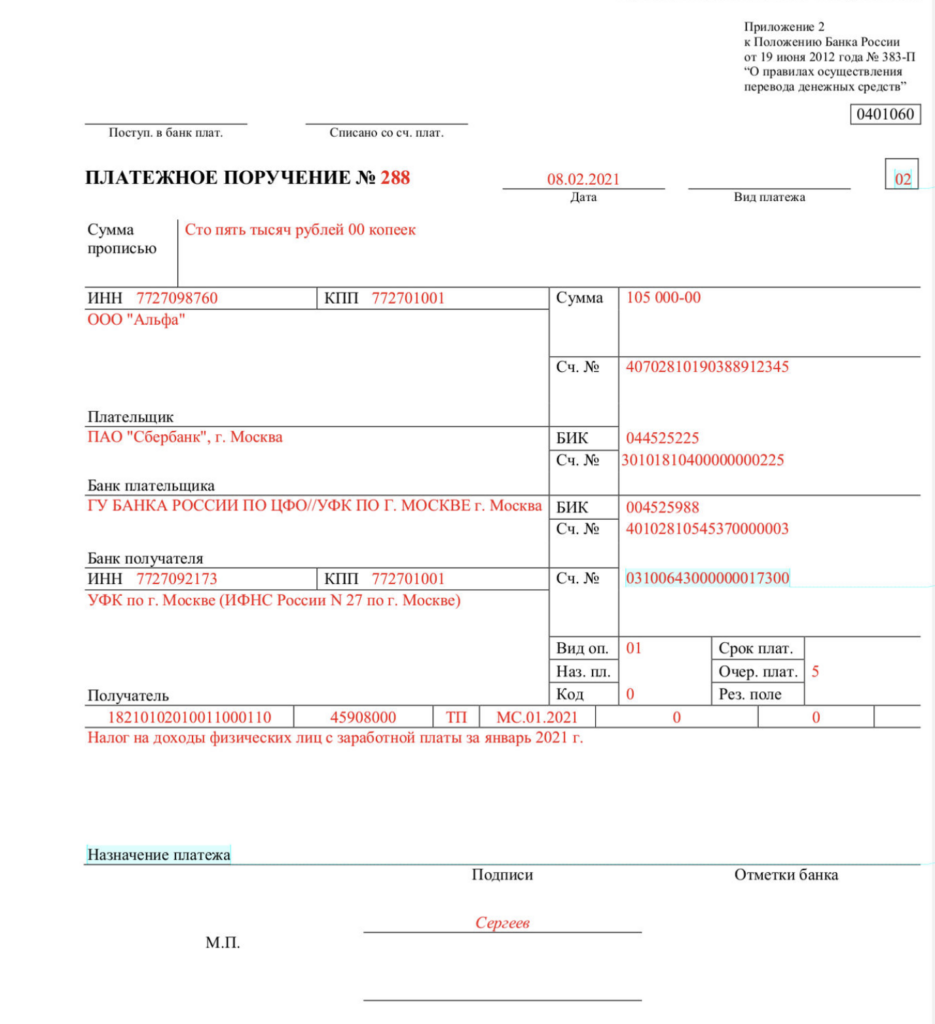

- Образец платежного поручения

- Платежное поручение: правила и инструкции

- Как заполнить платежное поручение:

- Правила заполнения:

- Заполнение платежного поручения на уплату НДФЛ с процентов

- Инструкции по заполнению платежного поручения

- Обязательные поля платежного поручения

- 1. Получатель платежа

- 2. Сумма платежа

- Сроки и штрафы при уплате НДФЛ с процентов по займу

- Сроки рассрочки или отсрочки уплаты НДФЛ:

- Практические рекомендации по заполнению платежного поручения

- 1. Указывайте правильные реквизиты плательщика и получателя

- 2. Проверяйте правильность указания суммы платежа

- 3. Заполняйте поле “Назначение платежа” корректно

- Вопрос-ответ:

- Как правильно составить платежное поручение на уплату НДФЛ с процентов по займу?

- Какой срок уплаты НДФЛ с процентов по займу?

- Что произойдет, если не уплатить НДФЛ с процентов по займу вовремя?

- Могу ли я уплатить НДФЛ с процентов по займу наличными?

- Какие документы необходимо предоставить после уплаты НДФЛ с процентов по займу?

- Как правильно составить платежное поручение на уплату НДФЛ с процентов по займу?

- Видео:

Образец платежного поручения

- Название и адрес банка-получателя: [название банка, адрес]

- Расчетный счет банка-получателя: [расчетный счет]

- БИК банка-получателя: [БИК]

- Корреспондентский счет банка-получателя: [корреспондентский счет]

- Номер счета налогового органа: [номер счета налогового органа]

- Код бюджетной классификации: [код бюджетной классификации]

- ФИО налогоплательщика: [ФИО налогоплательщика]

- ИНН налогоплательщика: [ИНН налогоплательщика]

- Сумма платежа: [сумма платежа]

Заполнив платежное поручение с указанными данными, необходимо подписать и отправить его почтой или внести платеж в банк-корреспондент.

Платежное поручение: правила и инструкции

Как заполнить платежное поручение:

1. В поле “Получатель” необходимо указать ФИО или наименование организации, на счет которой будет переведена сумма.

2. В поле “Номер счета получателя” следует указать банковский счет получателя, на который будет поступать деньги.

3. В поле “Сумма платежа” необходимо указать сумму, которую следует перевести.

4. В поле “Основание платежа” указывается информация, почему производится данный платеж. Например, если это уплата налогов, то необходимо указать номер налоговой декларации.

5. В поле “Назначение платежа” следует указать информацию о цели платежа. Например, если это уплата НДФЛ с процентов по займу, то следует указать соответствующую информацию.

6. В поле “Плательщик” необходимо указать ФИО или наименование организации, с чьего счета будет осуществляться перевод.

7. В поле “Номер счета плательщика” следует указать банковский счет плательщика.

Правила заполнения:

1. Проверьте правильность указания реквизитов получателя и плательщика. Неверно указанные реквизиты могут привести к задержке или отказу в проведении платежа.

2. Сумма платежа должна быть указана без ошибок. Причиной отказа банка в выполнении платежа может быть неправильно указанная сумма.

3. Проверьте правильность заполнения полей “Основание платежа” и “Назначение платежа”. Эта информация помогает банку и получателю понять, за что был осуществлен платеж.

4. Используйте только оригинальные бланки платежных поручений. В случае использования копий, платеж может быть отклонен из-за несанкционированного изменения данных.

5. Действуйте в соответствии с требованиями по заполнению платежного поручения, установленными банком. Невыполнение требований банка может привести к отказу в проведении платежа.

Соблюдение правил и инструкций по заполнению платежного поручения позволит избежать проблем при осуществлении платежа. В случае сомнений или вопросов, рекомендуется обратиться в банк для получения консультации.

Заполнение платежного поручения на уплату НДФЛ с процентов

Для уплаты налога на доходы физических лиц (НДФЛ) с процентов по займу необходимо правильно заполнить платежное поручение. В этом разделе мы рассмотрим пример заполнения платежного поручения на уплату НДФЛ с процентов.

Инструкции по заполнению платежного поручения

Для начала заполните реквизиты платежного поручения в соответствии с действующим образцом:

Получатель: налоговая инспекция

ИНН: указывается ИНН налоговой инспекции

КПП: указывается КПП налоговой инспекции

Счет получателя: указывается расчетный счет налоговой инспекции

БИК: указывается БИК банка, в котором открыт счет получателя

Наименование банка: указывается полное наименование банка, в котором открыт счет получателя

Примечание: Реквизиты получателя и банка можно узнать у налоговой инспекции или на официальном сайте налоговых органов.

Далее указывается сумма уплачиваемого НДФЛ с процентов по займу и его код:

Сумма: указывается сумма налога, которую вы планируете уплатить

Код бюджетной классификации: указывается код НДФЛ с процентов по займу (можно узнать у налоговой инспекции)

Не забудьте указать все свои персональные данные:

ФИО плательщика: указывается ваша фамилия, имя и отчество

Адрес плательщика: указывается ваш почтовый адрес

ИНН плательщика: указывается ваш ИНН

ОКАТО: указывается ОКАТО вашего населенного пункта (можно найти на сайте налоговой инспекции)

После заполнения всех полей, убедитесь в правильности указанных данных и суммы платежа. Затем подпишите и отправьте платежное поручение сопроводительным письмом налоговой инспекции.

Соблюдайте указанные правила и инструкции при заполнении платежного поручения на уплату НДФЛ с процентов по займу, чтобы избежать ошибок и проблем при уплате налога.

Обязательные поля платежного поручения

При заполнении платежного поручения на уплату НДФЛ с процентов по займу необходимо указать следующие обязательные поля:

1. Получатель платежа

В этом поле указывается информация о получателе платежа. Для уплаты НДФЛ с процентов по займу, получателем может быть налоговая инспекция, в которую осуществляется уплата.

2. Сумма платежа

В данном поле необходимо указать сумму, которую вы планируете уплатить в качестве налога. Сумма должна быть указана в рублях и написана цифрами.

Важно помнить, что необходимо уплатить НДФЛ с процентов по займу в полном объеме, иначе возможны пенали и штрафы.

Сроки и штрафы при уплате НДФЛ с процентов по займу

Уплата НДФЛ с процентов по займу должна быть произведена в установленные законодательством сроки. В соответствии с пунктом 1 статьи 226 Налогового кодекса РФ, налогоплательщик обязан уплатить НДФЛ в течение 15 календарных дней со дня, следующего за днем наступления срока уплаты процентов.

При просрочке уплаты НДФЛ с процентов по займу, налогоплательщик может быть оштрафован на сумму не более 20% от неуплаченной суммы налога. Размер штрафа зависит от сроков просрочки:

| Сроки просрочки | Размер штрафа (в % от неуплаченной суммы НДФЛ) |

|---|---|

| До 1 месяца | 10% |

| От 1 до 6 месяцев | 15% |

| Свыше 6 месяцев | 20% |

Однако, стоит отметить, что при наличии уважительных причин, таких как болезнь, тяжелые жизненные обстоятельства или прочие обстоятельства, не позволяющие своевременно уплатить НДФЛ, налогоплательщик может обратиться в налоговый орган с запросом о рассрочке или отсрочке уплаты налога.

Сроки рассрочки или отсрочки уплаты НДФЛ:

1. Рассрочка уплаты НДФЛ может быть предоставлена на срок до 3 месяцев. В случае если условия рассрочки были нарушены, налогоплательщик обязан уплатить неоплаченные суммы налога в течение 15 дней со дня окончания срока рассрочки.

2. Отсрочка уплаты НДФЛ может быть предоставлена на срок от 3 до 6 месяцев. В случае отсрочки уплаты налога, налогоплательщик обязан уплатить сумму налоговой задолженности не позднее окончания срока отсрочки.

Практические рекомендации по заполнению платежного поручения

Для правильного заполнения платежного поручения на уплату НДФЛ с процентов по займу следует соблюдать следующие рекомендации:

1. Указывайте правильные реквизиты плательщика и получателя

При заполнении платежного поручения, необходимо указывать точные данные плательщика и получателя согласно предоставленным документам. Проверьте их перед отправкой платежа, чтобы избежать ошибок.

2. Проверяйте правильность указания суммы платежа

Проверьте дважды указанную сумму платежа на точность и соответствие требованиям. Обратите внимание на использование десятичной запятой и символа валюты.

3. Заполняйте поле “Назначение платежа” корректно

В поле “Назначение платежа” следует указать информацию о том, что данный платеж является уплатой НДФЛ с процентов по займу. Поясните основание платежа и укажите все необходимые детали, чтобы избежать недоразумений и задержек в обработке.

Обратите внимание: Несоблюдение данных рекомендаций может привести к неправильному зачислению платежа и возникновению проблем при дальнейшей обработке платежного поручения.

Следуя данным практическим рекомендациям, вы сможете правильно заполнить платежное поручение на уплату НДФЛ с процентов по займу и избежать нежелательных ошибок.

При возникновении вопросов обратитесь к специалисту или консультанту, чтобы получить квалифицированную помощь.

Вопрос-ответ:

Как правильно составить платежное поручение на уплату НДФЛ с процентов по займу?

Для составления платежного поручения на уплату НДФЛ с процентов по займу необходимо указать следующую информацию: сумму процентов, период, за который начислены проценты, номер счёта получателя платежа, ИНН получателя платежа, БИК банка получателя платежа, КПП банка получателя платежа, назначение платежа (обязательно указать, что это уплата НДФЛ с процентов по займу), Ф.И.О. плательщика, адрес плательщика, ИНН плательщика, сумму платежа, дату составления поручения.

Какой срок уплаты НДФЛ с процентов по займу?

Согласно законодательству, уплата НДФЛ с процентов по займу должна быть произведена в месячный срок с момента начисления процентов. Например, если проценты были начислены за январь, то до конца февраля необходимо уплатить соответствующий НДФЛ.

Что произойдет, если не уплатить НДФЛ с процентов по займу вовремя?

Если НДФЛ с процентов по займу не будет уплачен вовремя, то на налогоплательщика могут быть наложены штрафы и пени. Размер штрафов и пеней устанавливается в соответствии с законодательством и зависит от суммы неуплаченного НДФЛ.

Могу ли я уплатить НДФЛ с процентов по займу наличными?

Уплата НДФЛ с процентов по займу наличными допустима только в случаях, когда сумма платежа не превышает установленного законодательством лимита для наличных расчетов. В противном случае необходимо осуществить платеж через банк.

Какие документы необходимо предоставить после уплаты НДФЛ с процентов по займу?

После уплаты НДФЛ с процентов по займу необходимо сохранить и предоставить следующие документы: копию платежного поручения, подтверждающую сумму и дату платежа, квитанцию или выписку из счёта, подтверждающую факт уплаты, а также другие документы, которые могут понадобиться в случае проверки со стороны налоговых органов.

Как правильно составить платежное поручение на уплату НДФЛ с процентов по займу?

Для составления платежного поручения на уплату НДФЛ с процентов по займу необходимо указать следующую информацию: наименование и реквизиты организации-получателя платежа, наименование и реквизиты организации-плательщика, сумму платежа, цель платежа (НДФЛ с процентов по займу), категорию плательщика (физическое лицо) и его ФИО, а также дату и подпись плательщика.