Имущественный налоговый вычет для ИП на ОСНО в 2023 году – полный гид по возможностям и условиям получения

Имущественный налоговый вычет – одно из наиболее значимых преимуществ для индивидуальных предпринимателей (ИП), позволяющее снизить налоговую нагрузку и сохранить больше средств в кармане. В 2023 году имущественный налоговый вычет для ИП имеет некоторые особенности и изменения, которые важно учесть при планировании своих финансовых действий.

2023 год принесет некоторые нововведения в систему налогообложения ИП, а также уточнит и расширит список объектов, на которые можно получить вычет. Это означает, что ИП получат больший выбор вариантов для использования налоговых вычетов и более гибкую возможность оптимизировать свои налогообязательства.

Важно отметить, что имущественные налоговые вычеты включают в себя различные объекты – от имущества, используемого в предпринимательской деятельности, до личного имущества, необходимого для поддержания рабочего процесса. Список объектов, на которые можно получить вычет, будет уточняться и дополняться в 2023 году с учетом последних изменений в законодательстве.

- Имущественный налоговый вычет в 2023 году для ИП

- Условия получения имущественного налогового вычета для ИП в 2023 году

- Размер и сроки получения имущественного налогового вычета для ИП в 2023 году

- Обзор и актуальная информация

- Имущественный налоговый вычет для ИП

- Изменения в законодательстве

- Как получить имущественный налоговый вычет

- Шаги для получения вычета

- 1. Определите свой статус ИП

- 2. Подтвердите право на вычет

- 3. Соберите необходимые документы

- 4. Заполните и подайте заявку

- 5. Ожидайте решение налогового органа

- Основные требования к имущественному налоговому вычету

- Регистрация в качестве индивидуального предпринимателя

- Уплата налогов и отчетность

- Условия, которым необходимо соответствовать

- Имущество, подлежащее учету в налоговом вычете

- Какие объекты могут быть включены в вычет

- 1. Основные объекты, которые могут быть включены в вычет:

- 2. Дополнительные условия для включения объектов в вычет:

- Вопрос-ответ:

- Какой размер имущественного налогового вычета будет действовать для индивидуальных предпринимателей в 2023 году?

- Какие условия необходимо выполнить, чтобы иметь право на имущественный налоговый вычет в 2023 году для ИП?

- Как подать заявление на получение имущественного налогового вычета в 2023 году для ИП?

- На какие виды имущества можно получить налоговый вычет в 2023 году для ИП?

- Как долго действует право на использование имущественного налогового вычета для ИП в 2023 году?

- Видео:

Имущественный налоговый вычет в 2023 году для ИП

Условия получения имущественного налогового вычета для ИП в 2023 году

Для получения имущественного налогового вычета в 2023 году ИП должны соответствовать определенным условиям:

- ИП должен быть зарегистрирован по месту фактической деятельности;

- ИП должен вести учет доходов и расходов по упрощенной системе налогообложения;

- ИП должен иметь действующий свидетельство на предоставление услуг или лицензию на осуществление деятельности;

- ИП не должен иметь задолженности по налогам и сборам;

- ИП должен предоставить документы о затратах на приобретение, создание или модернизацию имущества;

- Затраты на приобретение, создание или модернизацию имущества не должны превышать установленные лимиты.

Размер и сроки получения имущественного налогового вычета для ИП в 2023 году

Размер имущественного налогового вычета для ИП в 2023 году составляет определенный процент от затрат на приобретение, создание или модернизацию имущества. Конкретный процент зависит от вида деятельности ИП и может быть установлен законодательством.

Получение имущественного налогового вычета для ИП осуществляется путем включения этой суммы в расчеты налоговой декларации. Сроки предоставления и начисления налогового вычета могут быть установлены налоговым законодательством.

Необходимо отметить, что получение имущественного налогового вычета для ИП в 2023 году может потребовать дополнительных документов и процедур, поэтому рекомендуется обратиться к специалистам или ознакомиться с актуальной информацией в налоговых органах.

Обзор и актуальная информация

В данном разделе мы рассмотрим обзор и актуальную информацию о имущественном налоговом вычете в 2023 году для индивидуальных предпринимателей (ИП).

Имущественный налоговый вычет для ИП

Имущественный налоговый вычет – это возможность снизить налоговую базу по налогу на прибыль, путем учета затрат на приобретение, создание и модернизацию основных средств, нематериальных активов и инвестиций. Для ИП, осуществляющих предпринимательскую деятельность, имущественный налоговый вычет является важным инструментом для оптимизации налоговой нагрузки.

Изменения в законодательстве

В 2023 году вступили в силу изменения в законодательстве, касающиеся имущественного налогового вычета для ИП. В частности, были внесены следующие изменения:

| Изменение | Описание |

|---|---|

| 1 | Увеличение суммы имущественного налогового вычета |

| 2 | Расширение перечня расходов, учитываемых при расчете налогового вычета |

Благодаря этим изменениям ИП получили дополнительные возможности для снижения налоговой нагрузки и стимулирования развития своего предприятия.

Итак, имущественный налоговый вычет является важным инструментом для ИП. В 2023 году вступили в силу изменения, которые расширили возможности ИП по снижению налоговой нагрузки. Ознакомьтесь с текущими требованиями и возможностями имущественного налогового вычета для ИП и эффективно используйте их в своей деятельности.

Как получить имущественный налоговый вычет

Для получения имущественного налогового вычета необходимо выполнить ряд условий и предоставить определенные документы.

Во-первых, необходимо иметь статус индивидуального предпринимателя (ИП) и вести предпринимательскую деятельность на территории Российской Федерации. Только ИП имеют право на получение имущественного налогового вычета.

Во-вторых, необходимо подтвердить факт приобретения имущества и его цену. Для этого необходимо предоставить договор купли-продажи или иной документ, подтверждающий факт приобретения имущества. Также необходимо предоставить документы, подтверждающие цену приобретенного имущества, такие как счета, квитанции и т.п.

В-третьих, необходимо учесть ограничения и квоты на получение имущественного налогового вычета. В зависимости от категории индивидуальных предпринимателей могут быть установлены ограничения на сумму и количество имущественных налоговых вычетов. Например, для ИП, занимающихся определенными видами деятельности, может быть установлено ограничение на сумму вычета.

Для подачи заявления на получение имущественного налогового вычета необходимо обратиться в налоговый орган с заявлением и предоставить все необходимые документы. Налоговый орган произведет проверку предоставленных документов и принятие решения о предоставлении или отказе в получении имущественного налогового вычета.

В случае положительного решения налогового органа, имущественный налоговый вычет будет учтен при расчете суммы налога на прибыль ИП. Таким образом, ИП сможет снизить сумму налога, который необходимо уплатить в бюджет.

Важно отметить, что получение имущественного налогового вычета может занять некоторое время, поэтому рекомендуется начинать оформление и подачу заявления заранее, чтобы избежать задержек и неоправданных штрафов.

Шаги для получения вычета

Для получения имущественного налогового вычета в 2023 году в качестве индивидуального предпринимателя (ИП) необходимо выполнить следующие шаги:

1. Определите свой статус ИП

Первый шаг – убедиться, что вы являетесь зарегистрированным ИП и имеете все необходимые документы.

2. Подтвердите право на вычет

Для получения вычета необходимо подтвердить право на него. Для этого рекомендуется обратиться к своему бухгалтеру или налоговому советнику.

3. Соберите необходимые документы

При подаче заявки на имущественный налоговый вычет необходимо предоставить определенные документы, такие как:

- Уведомление о постановке на учет в налоговом органе – документ, подтверждающий вашу регистрацию в качестве ИП;

- Свидетельство о государственной регистрации ИП – документ, выданный при регистрации ИП;

- Справка о доходах – документ, подтверждающий ваш доход за текущий год;

- Документы, подтверждающие расходы на приобретение имущества – квитанции, счета и другие документы, связанные с покупкой имущества.

Перед подачей заявки рекомендуется обратиться к налоговому органу, чтобы уточнить список необходимых документов.

4. Заполните и подайте заявку

После сбора всех необходимых документов необходимо заполнить специальную заявку на получение имущественного налогового вычета и подать ее в налоговый орган.

Убедитесь, что заполнили все поля правильно и указали все необходимые сведения. Лучше всего обратиться к специалисту или использовать онлайн-сервисы, предоставляемые налоговыми органами, чтобы избежать ошибок.

5. Ожидайте решение налогового органа

После подачи заявки налоговый орган проанализирует предоставленные документы и примет решение в отношении вычета. Обычно это занимает некоторое время, поэтому придется подождать.

В случае положительного решения вычет будет учтен при расчете налогов. Если ваша заявка отклонена, вам будут предоставлены объяснения и возможность подать апелляцию.

Следуя этим шагам, вы сможете получить имущественный налоговый вычет в 2023 году в качестве ИП.

Основные требования к имущественному налоговому вычету

Регистрация в качестве индивидуального предпринимателя

Для того чтобы иметь право на получение имущественного налогового вычета, ИП должен быть зарегистрирован в качестве самостоятельного налогоплательщика. Регистрация осуществляется в налоговой инспекции по месту основной деятельности.

Уплата налогов и отчетность

ИП должен своевременно уплачивать налоги, предусмотренные законодательством, и представлять отчетность в соответствии с установленными сроками. Нарушение обязательств по уплате налогов и представлению отчетности может привести к потере права на получение имущественного налогового вычета.

Также, для получения имущественного налогового вычета необходимо соблюдать требования, касающиеся учета доходов и расходов, ведения кассовой книги и других финансовых документов.

ИП также должен иметь полную и достоверную информацию о своем имуществе, которое может использоваться для получения вычета. Это включает такую информацию, как описание объектов недвижимости, их оценочная стоимость и документы, подтверждающие право собственности или использования таких объектов.

Важно отметить, что имущественный налоговый вычет предусматривается для определенных категорий индивидуальных предпринимателей, таких как индивидуальные предприниматели, осуществляющие деятельность в сфере сельского хозяйства, инновационной сфере, а также для индивидуальных предпринимателей, осуществляющих инвестиционную деятельность.

В целом, получение имущественного налогового вычета является одной из возможностей для ИП уменьшить свою налоговую нагрузку и повысить свою финансовую стабильность. Однако это требует строгого соблюдения требований и условий, установленных законодательством.

Условия, которым необходимо соответствовать

Для того чтобы получить имущественный налоговый вычет в 2023 году, ИП должен выполнить следующие условия:

- Быть зарегистрированным индивидуальным предпринимателем.

- Вести предпринимательскую деятельность и иметь прибыль от такой деятельности.

- Соблюдать порядок предоставления налогового вычета, указанный в налоговом кодексе.

- Обеспечить наличие документов, подтверждающих право на налоговый вычет.

Кроме того, имеются особые условия, которые должны быть выполнены для разных видов имущественных налоговых вычетов, такие как:

- Вычет на приобретение или строительство жилья.

- Вычет на образование или лечение.

- Вычет на погашение ипотеки.

Соблюдение всех этих условий важно, чтобы получить право на налоговый вычет и не иметь проблем с налоговыми органами.

Имущество, подлежащее учету в налоговом вычете

При подсчете имущественного налогового вычета для индивидуального предпринимателя (ИП) в 2023 году следует учитывать определенные типы имущества. Для того чтобы было возможно учесть налоговый вычет, ИП должен располагать следующим имуществом:

| 1. | Основные средства, необходимые для осуществления предпринимательской деятельности. |

| 2. | Офисное оборудование и мебель, используемые для организации работы. |

| 3. | Транспортные средства, используемые в процессе предпринимательской деятельности. |

| 4. | Интеллектуальная собственность, например, патенты или авторские права. |

| 5. | Товары на складе или в производстве, предназначенные для реализации. |

| 6. | Другое имущество, необходимое для осуществления деятельности ИП. |

Важно отметить, что для того чтобы имущество могло быть учтено в налоговом вычете, оно должно быть в собственности ИП или находиться на балансе его предприятия. При этом необходимо предоставить документы, подтверждающие наличие данного имущества.

Имущественный налоговый вычет для ИП может быть осуществлен на основании действующего законодательства и учетных правил. При этом необходимо учитывать все требования и рекомендации налоговых органов в отношении учета имущества и подготовки необходимой документации для получения налогового вычета.

Какие объекты могут быть включены в вычет

Имущественный налоговый вычет предоставляется индивидуальным предпринимателям для уменьшения налогооблагаемой базы и снижения налоговой нагрузки. Для включения объекта в вычет необходимо соблюдать определенные требования и условия.

1. Основные объекты, которые могут быть включены в вычет:

- Основное производственное оборудование, необходимое для осуществления предпринимательской деятельности.

- Транспортные средства, используемые в ходе предпринимательской деятельности, такие как легковые автомобили, грузовики и мотоциклы.

- Компьютерное и офисное оборудование, необходимое для обеспечения работы предприятия.

- Недвижимость, используемая в ходе предпринимательской деятельности, включая офисные помещения, склады или производственные площади.

2. Дополнительные условия для включения объектов в вычет:

- Объекты должны быть приобретены или созданы в период осуществления предпринимательской деятельности.

- Стоимость объектов должна быть учтена в бухгалтерии и оправдана необходимостью использования в предпринимательской деятельности.

- Объекты должны быть в собственности или на праве аренды у индивидуального предпринимателя и использоваться исключительно для предпринимательской деятельности.

Важно учесть, что для включения объектов в вычет необходимо соблюдать все требования законодательства и иметь документы, подтверждающие право собственности или аренды объектов.

Вопрос-ответ:

Какой размер имущественного налогового вычета будет действовать для индивидуальных предпринимателей в 2023 году?

Размер имущественного налогового вычета для индивидуальных предпринимателей в 2023 году будет зависеть от стоимости приобретаемого имущества. Максимальный размер вычета составит 3 миллиона рублей.

Какие условия необходимо выполнить, чтобы иметь право на имущественный налоговый вычет в 2023 году для ИП?

Чтобы иметь право на имущественный налоговый вычет в 2023 году для индивидуальных предпринимателей, необходимо приобрести имущество для осуществления предпринимательской деятельности или инвестиционной деятельности. Также необходимо соблюсти условие о сроке права на вычет – приобретение имущества должно осуществляться в период с 1 января 2023 года по 31 декабря 2023 года.

Как подать заявление на получение имущественного налогового вычета в 2023 году для ИП?

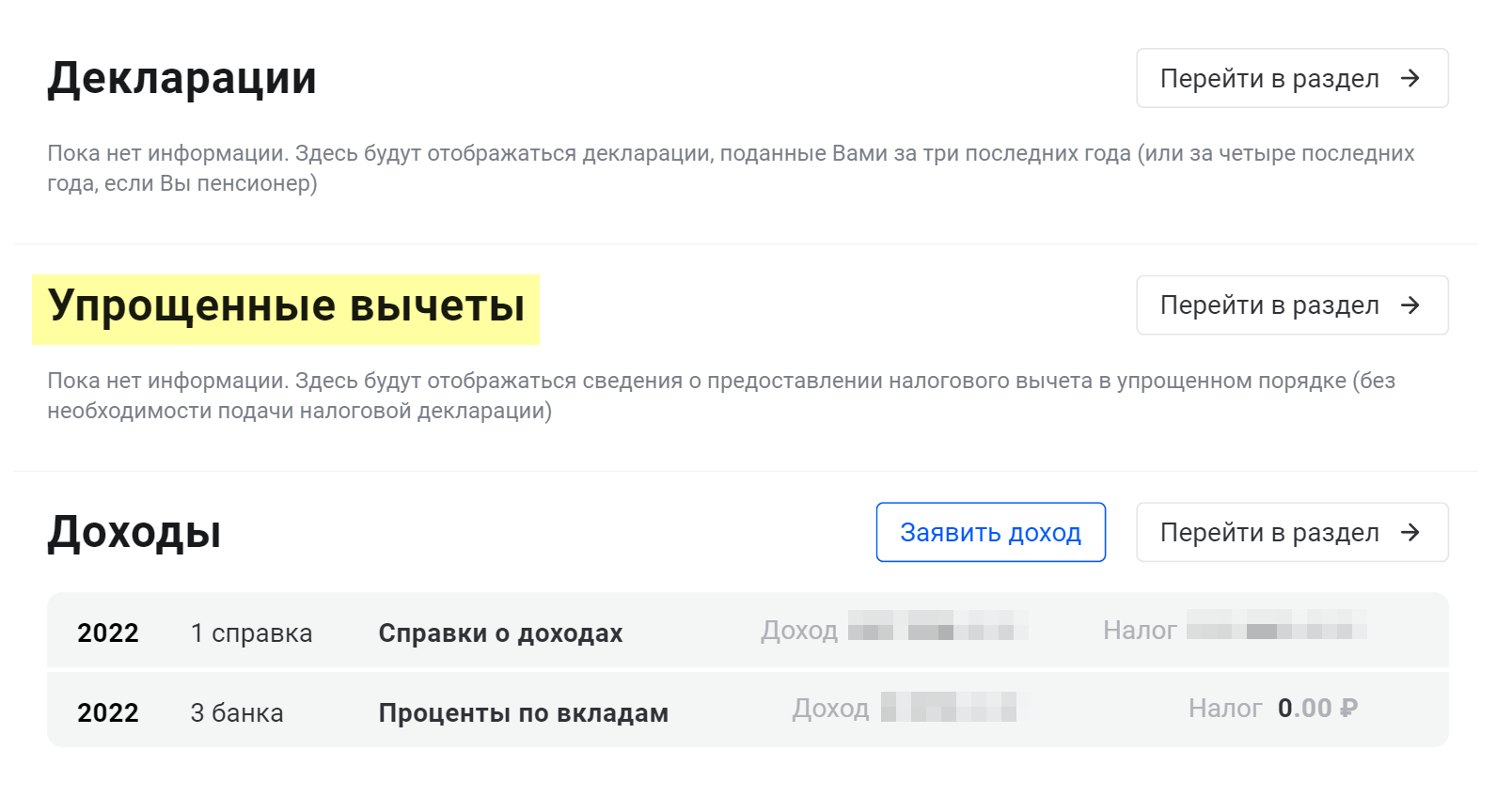

Заявление на получение имущественного налогового вычета в 2023 году для индивидуальных предпринимателей следует подать в налоговый орган по месту своей регистрации или месту жительства. Заявление можно подать лично, почтой или через электронные сервисы налоговых органов.

На какие виды имущества можно получить налоговый вычет в 2023 году для ИП?

Имущественный налоговый вычет в 2023 году для индивидуальных предпринимателей предоставляется на приобретаемое имущество, которое будет использоваться для осуществления предпринимательской или инвестиционной деятельности. Это может быть такое имущество, как транспортные средства, оборудование, недвижимость и другие объекты, необходимые для ведения бизнеса.

Как долго действует право на использование имущественного налогового вычета для ИП в 2023 году?

Право на использование имущественного налогового вычета для индивидуальных предпринимателей в 2023 году действует в течение пяти лет. Это означает, что ИП может применять вычет для уменьшения налоговой базы в течение пяти лет с момента приобретения имущества.