Как правильно оформить документы для предоставления стандартного налогового вычета на детей и минимизировать риски возникновения ошибок и задержек в процессе обработки заявления

Налоговый вычет на детей – это прекрасная возможность снизить расходы на воспитание и обучение ваших детей. Однако чтобы воспользоваться этой льготой, необходимо правильно оформить соответствующие документы. В этой статье мы расскажем вам о необходимых шагах и документах, которые потребуются для получения налогового вычета на детей.

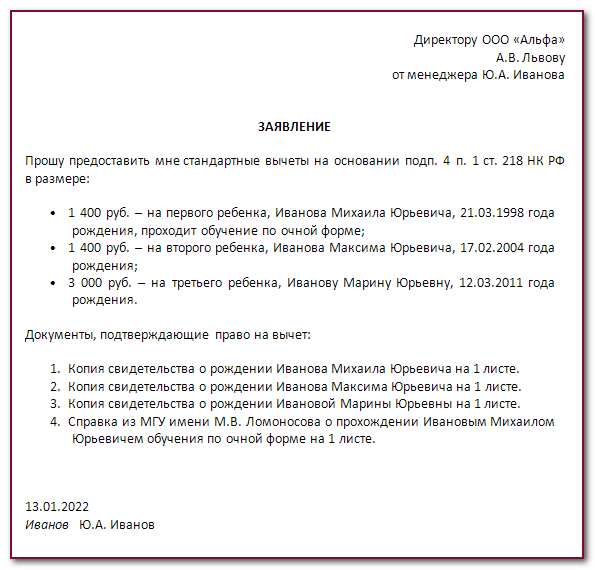

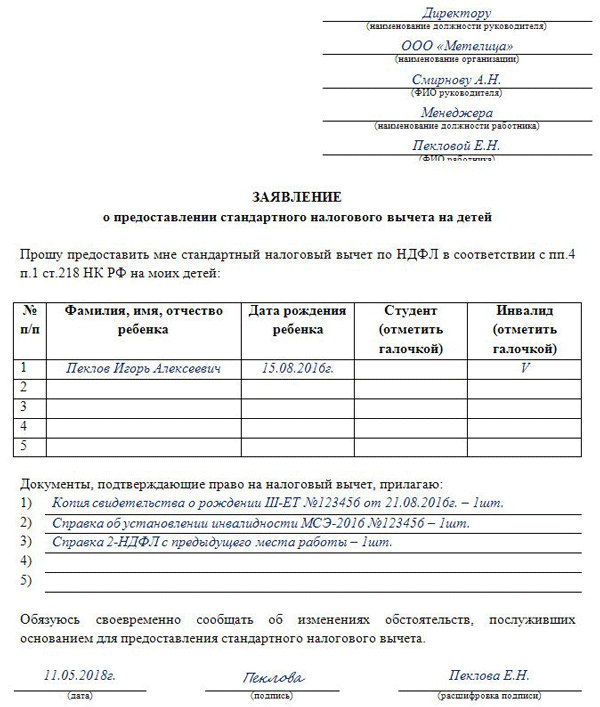

Процесс оформления налогового вычета на детей начинается с подготовки документов. Вам понадобится предоставить документы, подтверждающие факт рождения и гражданство ребенка, а также вашу родительскую принадлежность. Кроме того, вам пригодится документ, удостоверяющий ваше семейное положение, например, свидетельство о браке или разводе.

Важно отметить, что налоговый вычет на детей предоставляется в зависимости от количества детей в семье. Для этого необходимо предоставить документы, подтверждающие наличие детей и их возраст. Кроме того, если ваш ребенок обучается в учебном заведении, вы должны предоставить соответствующую справку об обучении. Это может быть справка из детского сада, школы или университета.

- Преимущества налогового вычета на детей

- Кто может получить налоговый вычет на детей

- 1. Гражданство и проживание

- 2. Наличие детей

- Какие документы нужны для налогового вычета на детей

- 1. Свидетельство о рождении ребенка

- 2. Документы, подтверждающие факт оплаты учебных расходов

- Сроки и порядок подачи документов на налоговый вычет на детей

- Особенности оформления документов для налогового вычета на детей

- Какие расходы можно учесть при налоговом вычете на детей

- 1. Расходы на образование

- 2. Расходы на медицинское обслуживание

- Вопрос-ответ:

- Какие документы необходимы для получения налогового вычета на детей?

- Какие расходы можно учесть при оформлении налоговых вычетов на детей?

- Какой срок действия налогового вычета на детей? Можно ли его продлить?

- Какие преимущества дают налоговые вычеты на детей?

- Как оформить налоговый вычет на детей, если я являюсь единственным родителем?

- Какие документы нужно предоставить для оформления налогового вычета на детей?

- Можно ли получить налоговый вычет на детей, если ребенок уже достиг совершеннолетия?

- Какие суммы можно вычесть при оформлении налогового вычета на детей?

- Как оформить налоговый вычет на детей, если родители проживают раздельно?

- Видео:

Преимущества налогового вычета на детей

В настоящее время многие родители сталкиваются с финансовыми трудностями, связанными с уходом за детьми. Однако налоговый вычет на детей может существенно облегчить их финансовое положение. В этом разделе мы рассмотрим основные преимущества такого вычета.

|

1. Снижение налоговых платежей Благодаря налоговому вычету на детей родители имеют возможность снизить сумму налоговых платежей. Это означает, что они будут иметь больше денег на содержание своих детей и улучшение их жизненных условий. |

|

2. Улучшение материального положения семьи Налоговый вычет на детей позволяет родителям распределить свои деньги более эффективно. Благодаря этому, они могут сделать дополнительные вложения в образование и развитие своих детей, а также обеспечить им лучшую медицинскую помощь. |

|

3. Повышение уровня жизни детей Налоговый вычет на детей способен значительно улучшить уровень жизни детей. Благодаря дополнительным средствам, родители могут предоставить детям больше возможностей для развития и самореализации. Это могут быть дополнительные занятия по интересующим их предметам, посещение спортивных и художественных кружков и т. д. |

|

4. Поддержка детей с особыми потребностями Налоговый вычет на детей также обеспечивает поддержку детей с особыми потребностями. Родители могут использовать дополнительные средства для преодоления трудностей, связанных с уходом за такими детьми, и предоставления им специальных услуг и терапии. |

Если вы являетесь родителем, не забудьте ознакомиться с возможностями налогового вычета на детей, чтобы воспользоваться всеми его преимуществами. Такой вычет поможет вам сэкономить деньги и сделать жизнь ваших детей более комфортной и успешной.

Кто может получить налоговый вычет на детей

Налоговый вычет на детей предоставляется родителям или опекунам, которые ухаживают и обеспечивают финансовую поддержку своих детей. Для получения этого вычета необходимо соответствовать определенным требованиям.

1. Гражданство и проживание

Для получения налогового вычета на детей, родитель или опекун должен быть гражданином Российской Федерации и постоянно проживать на территории России. Вычет также может быть предоставлен иностранной гражданке или негражданке, если она постоянно проживает на территории России и имеет статус резидента.

2. Наличие детей

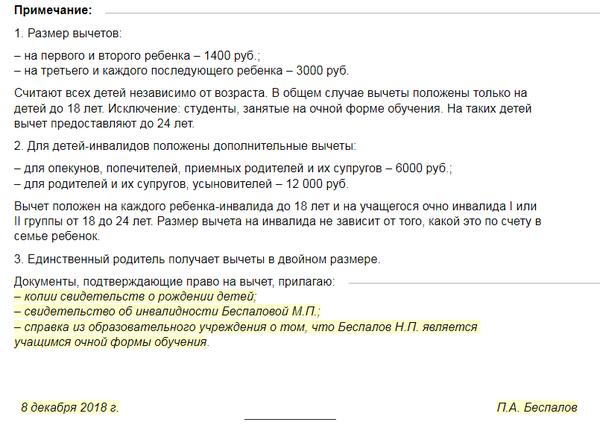

Получить налоговый вычет на детей могут родители или опекуны, имеющие детей до 18 лет или детей до 24 лет, учащихся в образовательных учреждениях. Также вычет может быть предоставлен родителям или опекунам детей-инвалидов любого возраста.

Важно отметить, что для получения вычета на детей необходимо иметь официально зарегистрированные отношения с ребенком, например, быть его родителем, усыновителем или опекуном.

Следует также учитывать, что вычет на детей предоставляется только одному из родителей, если они проживают вместе. Если родители проживают отдельно и не в браке или в официально зарегистрированном браке, то вычет может быть разделен между ними пропорционально их доходам.

Оформление налогового вычета на детей требует предоставления соответствующих документов, подтверждающих наличие детей и их статус. Налоговый вычет позволяет снизить сумму налоговых платежей, что является дополнительным финансовым стимулом для семей с детьми.

Какие документы нужны для налогового вычета на детей

1. Свидетельство о рождении ребенка

Свидетельство о рождении ребенка является одним из основных документов, необходимых для налогового вычета на детей. Оно подтверждает факт наличия ребенка и может быть получено в регистрационных органах.

2. Документы, подтверждающие факт оплаты учебных расходов

Для получения налогового вычета на детей, связанного с оплатой учебных расходов, необходимо предоставить документы, подтверждающие факт оплаты. Это могут быть квитанции об оплате школьных или университетских сборов, договоры на обучение или другие документы, удостоверяющие расходы на образование ребенка.

В зависимости от конкретной ситуации, могут потребоваться дополнительные документы. Важно внимательно ознакомиться с требованиями налоговой службы и своими личными условиями, чтобы подготовить все необходимые документы для налогового вычета на детей.

Сроки и порядок подачи документов на налоговый вычет на детей

Для получения налогового вычета на детей необходимо правильно оформить и подать соответствующие документы. Важно знать сроки и порядок подачи этих документов, чтобы избежать проблем и задержек в получении налоговых льгот.

Основные сроки и порядок подачи документов на налоговый вычет на детей определены законодательством и зависят от различных факторов:

1. Сроки подачи

Подача документов на налоговый вычет на детей осуществляется во время подачи налоговой декларации. Обычно это происходит до определенной даты, устанавливаемой налоговыми органами. Необходимо внимательно следить за сроками и не пропустить дату подачи декларации.

2. Порядок подачи

Для подачи документов на налоговый вычет на детей необходимо пройти следующие этапы:

– Подготовка документов. Перед подачей заявления на налоговый вычет следует собрать и оформить необходимые документы, подтверждающие факт рождения и нахождение ребенка на вашем иждивении.

– Заполнение налоговой декларации. В налоговой декларации следует указать сведения о ребенке и сумму налогового вычета, которую вы хотите получить. Необходимо внимательно проверить правильность заполнения декларации и убедиться, что все данные указаны верно.

– Подача документов. Заполненную налоговую декларацию и приложенные к ней документы необходимо подать в налоговый орган, который занимается обработкой налоговых деклараций. При подаче документов важно убедиться, что все необходимые документы приложены и они заполнены правильно.

В случае неправильного или неполного оформления документов налоговый орган может запросить дополнительные документы или отказать в предоставлении налогового вычета. Поэтому очень важно следовать правилам и требованиям, установленным налоговым законодательством.

Важно помнить, что сроки и порядок подачи документов на налоговый вычет на детей могут различаться в зависимости от места проживания и изменений в налоговом законодательстве. Поэтому перед подачей заявления рекомендуется ознакомиться с актуальной информацией или проконсультироваться со специалистом.

Особенности оформления документов для налогового вычета на детей

Для получения налогового вычета на детей необходимо правильно оформить несколько документов. Это поможет вам увеличить размер вычета и получить нужные денежные средства.

Во-первых, вам необходимо собрать актуальную информацию о своих детях. В эту информацию входят ФИО ребенка, его Дата рождения, СНИЛС, а также данные о его образовании. Кроме того, если ребенок инвалид, то нужно предоставить документы, подтверждающие его инвалидность.

Во-вторых, вам необходимо иметь на руках свидетельство о рождении ребенка. Этот документ подтверждает его фактическое существование и является основополагающим документом для налогового вычета.

Кроме свидетельства о рождении, вам может понадобиться также копия паспорта ребенка. В некоторых случаях, могут потребоваться также и другие документы, подтверждающие обладание вами опекунством или усыновлением ребенка.

И, наконец, не забудьте оформить договор с детским садом или школой, если ваши дети находятся в данных учреждениях. Данный договор подтверждает, что вы являетесь родителем или опекуном ребенка и осуществляете финансовую поддержку.

Следуя этим рекомендациям и предоставив все необходимые документы, вы сможете успешно оформить налоговый вычет на своих детей и получить дополнительные денежные средства от государства.

Какие расходы можно учесть при налоговом вычете на детей

При оформлении налогового вычета на детей вы можете учесть определенные расходы, которые связаны с воспитанием и образованием ваших детей. Эти расходы включают:

1. Расходы на образование

Вы можете указать расходы, связанные с обучением вашего ребенка в детском саду, школе или университете. Это включает оплату за учебники, кружки и дополнительные занятия.

2. Расходы на медицинское обслуживание

Вы также можете учесть расходы, связанные с медицинским обслуживанием вашего ребенка. Это может включать оплату за лечение, покупку лекарств и страховку.

Для получения налогового вычета на детей вам необходимо предоставить документы, подтверждающие эти расходы. Обычно в качестве таких документов принимаются квитанции, счета или договоры, указывающие размер и характер расходов, а также информацию о вашем ребенке.

Учтите, что сумма налогового вычета на детей ограничена законодательством и может изменяться в зависимости от суммы ваших расходов и вашего дохода.

| Расходы | Сумма вычета |

|---|---|

| Расходы на образование | До 120 000 рублей в год |

| Расходы на медицинское обслуживание | До 100 000 рублей в год |

Если вы хотите воспользоваться налоговым вычетом на детей, обратитесь в налоговую службу вашего региона или в специализированные организации, которые помогут вам оформить все необходимые документы и подать заявление на вычет.

Вопрос-ответ:

Какие документы необходимы для получения налогового вычета на детей?

Для получения налогового вычета на детей необходимо предоставить копии свидетельств о рождении каждого ребенка. Также может потребоваться предоставление документов, подтверждающих общую стоимость учебы, медицинских расходов и других дополнительных затрат на ребенка.

Какие расходы можно учесть при оформлении налоговых вычетов на детей?

Расходы, которые можно учесть при оформлении налоговых вычетов на детей, включают затраты на их образование (учеба, курсы, репетиторы), медицинское обслуживание (лечение, прививки, стоматология) и дополнительные расходы, такие как питание, одежда и развлечения. При предоставлении документов, подтверждающих эти расходы, родители смогут получить налоговый вычет на каждого ребенка.

Какой срок действия налогового вычета на детей? Можно ли его продлить?

Срок действия налогового вычета на детей зависит от страны и законодательства. Обычно налоговый вычет действует в течение календарного года. Однако, в некоторых случаях, вычет может быть продлен на следующий год, если родители продолжают тратить на детей определенные суммы и предоставляют соответствующие документы.

Какие преимущества дают налоговые вычеты на детей?

Налоговые вычеты на детей позволяют родителям сэкономить на уплате налогов, так как определенная сумма денег может быть вычтена из общей суммы налога. Это позволяет снизить налоговую нагрузку на семейный бюджет и иметь дополнительные средства для финансирования потребностей детей.

Как оформить налоговый вычет на детей, если я являюсь единственным родителем?

Если вы являетесь единственным родителем, оформление налоговых вычетов на детей может потребовать дополнительных документов, таких как свидетельство о разводе, приговор о лишении родительских прав или свидетельство о смерти второго родителя. В любом случае, вам следует обратиться в налоговую службу и узнать, какие документы необходимы в вашей конкретной ситуации.

Какие документы нужно предоставить для оформления налогового вычета на детей?

Для оформления налогового вычета на детей необходимо предоставить следующие документы: свидетельство о рождении ребенка, копии паспортов обоих родителей, справку из школы или детского сада о посещении ребенком учебного заведения, также можно предоставить документы о дополнительных расходах на содержание ребенка, например, о выплате алиментов или оплате репетитора.

Можно ли получить налоговый вычет на детей, если ребенок уже достиг совершеннолетия?

Да, можно получить налоговый вычет на детей, даже если ребенок уже достиг совершеннолетия. Однако для этого необходимо предоставить дополнительные документы, подтверждающие факт фактического содержания ребенка, такие как договор аренды жилья на имя ребенка, справку из учебного заведения о его обучении, копии документов, подтверждающих факт материальной поддержки и т.д.

Какие суммы можно вычесть при оформлении налогового вычета на детей?

Суммы, которые можно вычесть при оформлении налогового вычета на детей, зависят от количества детей. На каждого ребенка до 18 лет можно вычесть определенную сумму. В 2021 году эта сумма составляет 5 000 рублей в месяц на каждого ребенка. Если у вас есть дети-инвалиды или у вас трое и более детей, то вычет увеличивается. Также можно вычесть дополнительные суммы на содержание ребенка, если вы предоставите соответствующие документы, подтверждающие затраты.

Как оформить налоговый вычет на детей, если родители проживают раздельно?

Если родители проживают раздельно, то налоговый вычет на детей оформляется тем родителем, с которым ребенок проживает большую часть времени. Однако, если родители распределяют свои доходы и налоговые обязательства согласно договоренности, то они могут разделить налоговый вычет на детей пропорционально своим доходам.