Как рассчитать НДС к уплате в бюджет с уплатой штрафов

Налог на добавленную стоимость (НДС) является одним из основных источников дохода для государственных бюджетов. Все организации и предприниматели, осуществляющие предоставление товаров и услуг на территории России, обязаны уплачивать НДС в бюджет. Однако, иногда возникают ситуации, когда уплата НДС происходит с опозданием или вовсе не происходит. В таком случае, налоговые органы вправе начислить штрафы и пени. Но как правильно рассчитать НДС с учетом уплаты штрафов в бюджет? В этой статье мы рассмотрим основные моменты и предоставим практические рекомендации для расчета данного налога.

Во-первых, необходимо понимать, что учет и расчет НДС с учетом уплаты штрафов является сложным процессом, требующим внимательности и понимания действующего законодательства. Все операции по оплате штрафов должны быть корректно отражены в бухгалтерии организации. При этом, необходимо учитывать как основную сумму налога, так и все начисленные штрафы и пени.

Во-вторых, для рассчета НДС с учетом уплаты штрафов в бюджет необходимо определить сумму налога, которую предприятие должно уплатить. Для этого необходимо вычислить общую сумму НДС, которую следует учесть. Затем, исходя из суммы штрафов, необходимо вычислить сумму НДС, которая будет уплачена в бюджет.

- Рассчет НДС с учетом уплаты штрафов в бюджет

- Пример расчета НДС с учетом уплаты штрафов

- Как рассчитать НДС с учетом уплаты штрафов

- Шаг 1. Определение базы налогообложения

- Шаг 2. Расчет НДС

- Важность учета штрафов при рассчете НДС

- Какие штрафы могут быть учтены при рассчете НДС

- Процесс расчета НДС с учетом штрафов

- Практические примеры рассчета НДС с учетом штрафов

- Пример 1: Штраф за неуплату НДС

- Пример 2: Штраф за неправильное заполнение налоговой декларации

- Вопрос-ответ:

- Как рассчитать НДС с учетом уплаты штрафов в бюджет?

- Какие штрафы учитываются при расчете НДС?

- Влияет ли уплата штрафов на размер НДС?

- Каковы последствия неуплаты штрафов на расчет НДС?

- Как рассчитывается НДС с учетом уплаты штрафов в бюджет?

- Какие штрафы включаются в базу по НДС?

- Видео:

- Простая схема расчета НДС. Пример | Анастасия Крысанова. РУНО

Рассчет НДС с учетом уплаты штрафов в бюджет

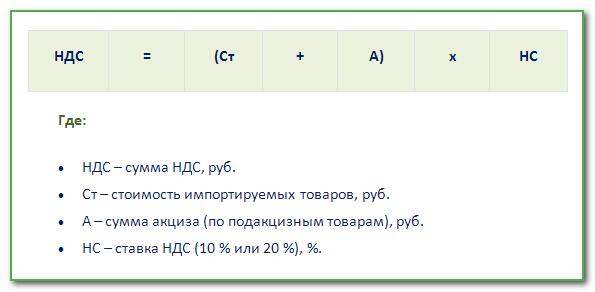

Для расчета НДС с учетом уплаты штрафов необходимо учесть ставку налога, предусмотренную законодательством, и сумму штрафов. Обычно ставка НДС составляет 20%, однако она может быть иной в зависимости от отрасли и вида товаров или услуг.

Сначала необходимо определить базу НДС, которая является облагаемой суммой. Она рассчитывается путем умножения стоимости товаров или услуг на ставку НДС. Если к этой сумме добавляются штрафы, то необходимо учесть их сумму при расчете базы НДС.

Пример расчета НДС с учетом уплаты штрафов

Предположим, что сумма товаров или услуг, на которые начисляется НДС, составляет 100 000 рублей. Ставка НДС составляет 20%. Кроме того, на организацию был наложен штраф в размере 10 000 рублей.

База НДС будет равна сумме товаров или услуг плюс штраф, то есть 100 000 рублей + 10 000 рублей = 110 000 рублей. НДС будет равно 20% от базы НДС, то есть 110 000 рублей * 20% = 22 000 рублей.

Итак, для учета уплаты штрафов в бюджет необходимо учесть их сумму при расчете базы НДС и соответственно увеличить сумму налога.

Как рассчитать НДС с учетом уплаты штрафов

Шаг 1. Определение базы налогообложения

Первый шаг в расчете НДС с учетом штрафов – определение базы налогообложения. Базой налогообложения является стоимость реализованных товаров или оказанных услуг. Обратите внимание, что к базе налогообложения необходимо прибавить сумму штрафов, которую предприятие должно уплатить в бюджет.

Шаг 2. Расчет НДС

Следующим шагом является расчет суммы НДС. НДС рассчитывается как процент от базы налогообложения. Процент НДС зависит от ставки, установленной на момент расчета. Обратите внимание, что штрафы не облагаются НДС, поэтому их сумму необходимо исключить из расчета НДС.

Штрафы, уплачиваемые предприятием, являются дополнительными расходами и не включаются в себестоимость реализованных товаров или оказанных услуг. Однако, они могут влиять на прибыль предприятия и, как следствие, на сумму НДС, которую нужно уплатить.

Правильный расчет НДС с учетом уплаты штрафов позволит предприятию точно определить сумму налога, который должен быть уплачен в бюджет. Это важно для соблюдения налогового законодательства и предотвращения возможных последствий в виде дополнительных штрафов и санкций.

Важность учета штрафов при рассчете НДС

При рассчете НДС, важно учитывать не только сумму налога по ставке, но и дополнительные расходы, связанные с уплатой штрафа в бюджет. Если налогоплательщик нарушил налоговое законодательство и получил штраф, то этот штраф также подлежит учету в расчете НДС.

Штраф по налоговым нарушениям является неотъемлемой частью расчета НДС. Он учитывается в структуре расчета налоговой базы и влияет на сумму налога, подлежащего уплате в бюджет. Не учитывать штрафы при расчете НДС может привести к недостаточному уплате налога и последующим негативным последствиям для налогоплательщика.

Для правильного учета штрафов в расчете НДС необходимо знать их сумму и причину возникновения. Штрафы могут быть уплачены по разным основаниям, например, за нарушение сроков предоставления отчетности или за неправильное заполнение декларации. Каждый случай налогового нарушения требует отдельного учета и применения соответствующих правил расчета.

Важно отметить, что учет штрафов при расчете НДС необходим для соблюдения налогового законодательства и предотвращения возможных проверок и санкций со стороны налоговых органов. Правильное учета штрафов позволит избежать последствий в виде дополнительных штрафов, пеней и конфискации имущества.

Итак, важность учета штрафов при рассчете НДС заключается в соблюдении налогового законодательства и предотвращении негативных последствий для налогоплательщика. Необходимо всегда учитывать все дополнительные расходы, связанные с уплатой штрафов, и правильно включать их в расчет налоговой базы. Только тогда можно быть уверенными в правильности рассчета и соблюдении требований налоговых органов.

Какие штрафы могут быть учтены при рассчете НДС

В процессе предпринимательской деятельности, предприятиям иногда приходится сталкиваться с нарушениями налогового законодательства, в связи с чем могут возникать штрафные санкции со стороны налоговых органов. Подобные штрафы несут непосредственное отношение к уплате НДС и могут влиять на его рассчет и размер.

Среди основных видов штрафов, которые могут быть учтены при рассчете НДС, можно выделить:

- Штрафы за нарушение сроков подачи декларации – если предприятие не своевременно подает декларацию по НДС или оплату налога, налоговый орган может начислить штрафные санкции в виде процентов от суммы налога. Такие штрафы должны быть учтены при расчете НДС.

- Штрафы за ошибки в декларации – если в декларации по НДС допущены ошибки, которые привели к неправильному расчету налога или непредоставлению полной и достоверной информации, налоговый орган может начислить штрафные санкции. Эти штрафы также должны быть учтены при рассчете НДС.

- Штрафы за неправильные счета-фактуры – если предприятие предоставляет неправильные или несоответствующие законодательству счета-фактуры, налоговый орган может начислить штрафные санкции. Подобные штрафы также влияют на рассчет НДС.

Все указанные штрафы служат непосредственными основаниями для увеличения суммы НДС и уплаты штрафной санкции при передаче средств в бюджет. Поэтому предприятиям необходимо тщательно контролировать свою деятельность и строго соблюдать налоговое законодательство, чтобы избежать возникновения штрафов и дополнительных расходов.

Процесс расчета НДС с учетом штрафов

Расчет НДС с учетом штрафов представляет собой сложный процесс, который требует внимательного анализа и правильного применения законодательных норм и правил. В данном разделе мы рассмотрим основные шаги, необходимые для осуществления такого расчета.

- Определение основы для расчета НДС. В соответствии с законодательством, основой для расчета НДС является сумма стоимости товаров или услуг, подлежащих оплате. В случае наложения штрафов, эта сумма может быть увеличена на размер штрафа.

- Определение ставки НДС. Ставка НДС зависит от вида товаров или услуг и устанавливается государством. При расчете НДС с учетом штрафов следует проверить, применяется ли ставка НДС к основной сумме, или же она должна быть увеличена на размер штрафа.

- Расчет суммы НДС. После определения основы и ставки, производится расчет суммы НДС путем умножения основы на ставку НДС. Если штраф также подлежит обложению НДС, его размер также учитывается при расчете.

- Учет штрафов в декларации. При подаче налоговой декларации необходимо указать сумму штрафов в отдельной строке, отразив их в общей сумме НДС. Это позволяет правильно учесть штрафы и не допустить ошибок в документации.

- Уплата НДС и штрафов в бюджет. После проведения всех расчетов и подписания декларации, следует произвести уплату суммы НДС и штрафов в бюджет. Это может быть осуществлено различными платежными системами: банковским переводом, электронными платежами и т.д.

Важно отметить, что процесс расчета НДС с учетом штрафов может быть сложным и требует профессиональных знаний в области налогового законодательства. Рекомендуется обратиться за консультацией к профессионалам, чтобы избежать возможных ошибок и уверенно справиться с этой задачей. Также следует следить за изменениями в налоговом законодательстве, чтобы быть в курсе последних обновлений и изменений.

Практические примеры рассчета НДС с учетом штрафов

Рассчитывая НДС с учетом уплаты штрафов в бюджет, необходимо учитывать особенности налогообложения и правила расчета НДС.

Пример 1: Штраф за неуплату НДС

Предприятие получило штраф за неуплату НДС в размере 10 000 рублей. Необходимо рассчитать сумму НДС с учетом штрафа.

- Изначально рассчитываем сумму НДС по ставке 20%. Предположим, что сумма основного оборота составляет 100 000 рублей. Тогда сумма НДС равна 20 000 рублей (100 000 * 0.2).

- Добавляем сумму штрафа к сумме НДС. Итак, 20 000 рублей + 10 000 рублей = 30 000 рублей.

- Таким образом, общая сумма НДС с учетом штрафа составляет 30 000 рублей.

Пример 2: Штраф за неправильное заполнение налоговой декларации

Предприятие получило штраф за неправильное заполнение налоговой декларации. Необходимо рассчитать сумму НДС с учетом штрафа.

- Определяем сумму НДС, которая должна быть уплачена согласно правильно заполненной налоговой декларации.

- Рассчитываем сумму штрафа, который был наложен за ошибки в декларации.

- Добавляем сумму штрафа к сумме НДС, которая должна быть уплачена. Получаем общую сумму НДС с учетом штрафа.

- Необходимо учесть, что в декларации могут быть и другие показатели, которые влияют на расчет НДС. В таком случае, рассчитываем НДС с учетом штрафов, применяя те же принципы.

В каждом конкретном случае рассчитывается сумма НДС с учетом штрафов, и эта сумма определяет общую сумму, которую необходимо уплатить в бюджет.

Размер штрафа за неуплату НДС может быть рассчитан как определенный процент от суммы недоуплаченного налога в зависимости от того, насколько долго была нарушена процедура уплаты. Чем больше просрочка, тем выше размер штрафа.

Для правильного рассчета НДС с учетом штрафов необходимо учитывать следующие факторы:

| 1 | Базой для расчета НДС должна быть общая сумма операций поставщика товара или услуги, включая сумму налога. |

| 2 | На сумму НДС, подлежащую уплате в бюджет, накладывается штраф, который зависит от длительности нарушения. |

| 3 | После расчета суммы штрафа, его необходимо прибавить к сумме недоуплаченного НДС. |

| 4 | Итоговая сумма, которую предприятие должно уплатить в бюджет, включает как сумму НДС, так и сумму штрафа. |

Таким образом, правильный рассчет НДС с учетом уплаты штрафов в бюджет очень важен для обеспечения законности и прозрачности бизнеса. Невыплата налогов и уклонение от уплаты штрафов может привести к серьезным последствиям, включая уголовное преследование и ущерб репутации предприятия в глазах клиентов и партнеров. Поэтому руководству предприятия необходимо уделить должное внимание рассчету НДС и своевременной уплате налогов в бюджет.

Вопрос-ответ:

Как рассчитать НДС с учетом уплаты штрафов в бюджет?

Для расчета НДС с учетом уплаты штрафов в бюджет необходимо сначала определить сумму штрафов, которая подлежит уплате. Затем эта сумма штрафов добавляется к общей сумме НДС, рассчитанной по ставке 20%. Итоговая сумма будет суммой НДС с учетом уплаты штрафов.

Какие штрафы учитываются при расчете НДС?

При расчете НДС учитываются различные виды штрафов, такие как штрафы за нарушение налогового законодательства, штрафы за неуплату НДС в установленные сроки, штрафы за нарушение условий договора и другие. Важно отметить, что для учета штрафов при расчете НДС необходимо иметь соответствующие документы, подтверждающие факт наложения штрафов.

Влияет ли уплата штрафов на размер НДС?

Да, уплата штрафов может влиять на размер НДС. Как правило, сумма штрафов учитывается при расчете общей суммы НДС, и, соответственно, влияет на итоговую сумму, которую предприятие должно уплатить в бюджет. Уплата штрафов может увеличить или уменьшить размер НДС, в зависимости от суммы и условий наложения штрафа.

Каковы последствия неуплаты штрафов на расчет НДС?

Неуплата штрафов может иметь негативные последствия для расчета НДС. В случае неуплаты штрафов, органы налоговой службы могут принять решение о применении мер административного воздействия, таких как блокировка расчетного счета предприятия, арест имущества или возбуждение уголовного дела. Это может повлечь за собой дополнительные расходы и непредвиденные проблемы при расчете НДС. Поэтому рекомендуется своевременно уплачивать все штрафы и не допускать их накопления.

Как рассчитывается НДС с учетом уплаты штрафов в бюджет?

Рассчет НДС с учетом уплаты штрафов в бюджет зависит от конкретной ситуации. Обычно штрафы не включаются в базу по НДС, поскольку они не относятся к стоимости товаров или услуг. Однако, если штрафы связаны с поставляемыми товарами или услугами, они могут включаться в базу по НДС. Для точного рассчета рекомендуется консультироваться с налоговым специалистом или проверять информацию в налоговом кодексе вашей страны.

Какие штрафы включаются в базу по НДС?

Включение штрафов в базу по НДС зависит от конкретной ситуации и законодательства вашей страны. Обычно штрафы не включаются в базу по НДС, поскольку они не относятся к стоимости товаров или услуг. Однако, если штрафы связаны с поставляемыми товарами или услугами, они могут включаться в базу по НДС. Для более точной информации рекомендуется обратиться к налоговому специалисту или изучить налоговое законодательство вашей страны.