Какая сумма подлежит налогообложению при продаже дома по завещанию?

При продаже дома, полученного в наследство по завещанию, неизбежно возникает вопрос о налогообложении полученного дохода. Необходимо знать, что налоговая ответственность наследника при продаже недвижимости зависит от нескольких факторов, таких как цена продажи, статус объекта недвижимости и срок владения.

Одним из главных критериев налогообложения является сумма дохода от продажи наследуемого дома. В большинстве случаев, если продажа произошла в течение 3 лет с момента наследования, то доход облагается налогом по ставке 13%. Однако, если недвижимость была в собственности умершего более 3 лет, то налоговая ставка составит уже 30%.

Кроме того, статус объекта недвижимости играет значительную роль в определении размера налога. Если наследуемый дом является основным местом жительства наследника и он проживает в нем более 5 лет, то размер налога может быть уменьшен. В этом случае сумма налоговых обязательств будет снижена, но не исключена полностью.

- Сколько платить налог при продаже дома по завещанию?

- Какие налоги нужно уплачивать при продаже дома по завещанию?

- Какой процент налога приходится на продажу недвижимости по завещанию?

- Как определить стоимость налога при продаже дома, оставленного в наследство?

- Оценка стоимости дома

- Вычеты и налогооблагаемая прибыль

- Ставка и способ расчета налога

- Какие документы необходимо предоставить для расчета налога при продаже дома по завещанию?

- 1. Свидетельство наследства

- 2. Договор купли-продажи

- Какие основания могут освободить от уплаты налога при продаже дома, оставленного в наследство?

- 1. Учет стоимости наследственного имущества

- 2. Срок владения наследственным имуществом

- Вопрос-ответ:

- Какой налог нужно платить при продаже дома, который получен по завещанию?

- Если я продам дом, полученный по завещанию, через некоторое время после получения его в наследство, буду ли я обязан заплатить налог?

- Какой налоговый режим применяется при продаже дома, полученного по завещанию?

- Существуют ли какие-то ограничения или особенности налогообложения при продаже дома, полученного по завещанию?

- Если я продам дом, полученный по завещанию, за сумму, меньшую его рыночной стоимости, понесу ли я налоговые потери?

- Каков размер налога при продаже дома по завещанию?

- Видео:

Сколько платить налог при продаже дома по завещанию?

Продажа дома по завещанию может быть достаточно сложной процедурой, сопровождающейся также обязательным уплатой налогов. Сумма налога при продаже дома по завещанию зависит от различных факторов, таких как стоимость дома, срок его владения, налоговые законы и предлагаемые льготы.

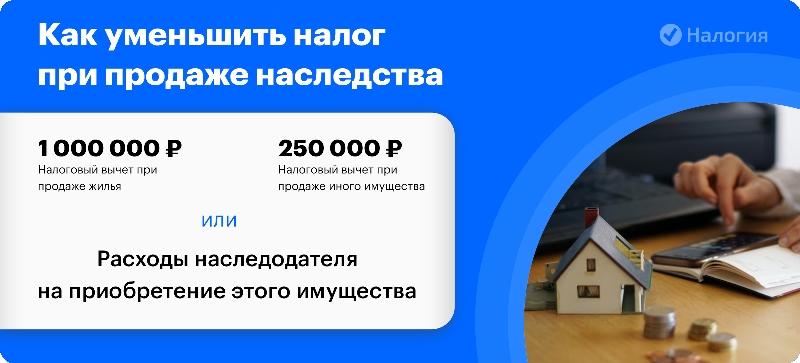

В целом, при продаже недвижимости по наследству, налоги обычно рассчитываются на основе разницы между ценой продажи и стоимостью наследуемого имущества на момент смерти умершего собственника. От этой разницы вычитаются расходы, связанные с продажей недвижимости, такие как агентские комиссии и налог на имущество.

Важно отметить, что налоговые ставки и правила могут различаться в разных странах и регионах. Также у каждого наследника могут быть свои индивидуальные налоговые обязательства. Поэтому, перед продажей дома по завещанию, рекомендуется проконсультироваться с профессиональными налоговыми консультантами или юристами, чтобы получить точную информацию о налоговых обязательствах и возможных льготах.

Кроме того, существуют специальные обстоятельства, когда налоги при продаже дома по завещанию могут быть исключены или снижены. Например, если продажа происходит сразу после смерти собственника и цена продажи не значительно превышает стоимость наследуемого имущества, то налоги могут быть освобождены. Также некоторые страны предоставляют льготы по налогообложению при продаже домов, полученных по наследству, если продаваемый дом является основным местом жительства наследника.

Какие налоги нужно уплачивать при продаже дома по завещанию?

При продаже дома по завещанию возникают определенные налоговые обязательства, которые необходимо учесть. Главным образом, при продаже недвижимости по завещанию уплачиваются налоги на доходы физических лиц и налог на имущество.

На первом месте стоит налог на доходы физических лиц, который обычно взимается с продавца. Размер налоговой ставки и сумму налога можно рассчитать, исходя из разницы между ценой продажи и стоимостью приобретения недвижимости. Если срок владения недвижимостью составлял менее пяти лет, то налоговая ставка может быть повышена. Но при продаже дома по завещанию, налог на доходы физических лиц может быть освобожден, если наследник продает недвижимость в течение трех лет со дня смерти наследодателя.

Кроме того, при продаже дома по завещанию могут быть учтены также налоги на имущество. Они взимаются собственником недвижимости и могут зависеть от стоимости объекта, его местоположения и других факторов. Налог на имущество может быть выплачен в виде фиксированной суммы или рассчитываться в процентах от оценочной стоимости недвижимости.

Важно отметить, что при продаже дома по завещанию могут также возникнуть другие налоговые обязательства, такие как налог на добавленную стоимость в случае, если продажа осуществляется с участием коммерческой организации. Для получения полной информации о налоговых обязательствах при продаже дома по завещанию рекомендуется обратиться к профессиональному консультанту или налоговому специалисту.

Какой процент налога приходится на продажу недвижимости по завещанию?

При продаже недвижимости по завещанию необходимо учитывать налогообложение этой операции. Это важный аспект, который может затронуть финансовые аспекты наследства. Налог на продажу недвижимости по завещанию составляет определенный процент от стоимости объекта.

В Российской Федерации налог на продажу недвижимости по завещанию зависит от следующих факторов:

- Срок владения. Если наследник владел объектом недвижимости более 3 лет, то он освобождается от уплаты налога на доходы физических лиц (НДФЛ) и избавляется от налоговых обязательств.

- Стоимость объекта недвижимости. В зависимости от стоимости имущества может быть применена одна из двух ставок: 13% или 30%.

При стоимости объекта недвижимости менее 1 миллиона рублей, применяется ставка в размере 13%. Если стоимость составляет более 1 миллиона рублей, то налоговая ставка повышается до 30%.

Продажа недвижимости по завещанию может требовать уплаты налоговых обязательств, поэтому обязательно консультируйтесь с профессионалами в области налогообложения и юридических вопросов, чтобы быть осведомленным о всех деталях и условиях налогообложения данной сделки.

Как определить стоимость налога при продаже дома, оставленного в наследство?

Продажа дома, оставленного в наследство, может подразумевать уплату налога на полученный доход. Определение стоимости налога может быть сложной задачей, так как она зависит от нескольких факторов. В данном разделе мы рассмотрим, как можно определить стоимость налога при продаже дома, оставленного в наследство.

Оценка стоимости дома

Первым шагом для определения стоимости налога при продаже дома, оставленного в наследство, является оценка рыночной стоимости самого дома. Оценка может быть проведена независимым оценщиком, который учитывает различные факторы, такие как размер и состояние дома, местоположение, инфраструктуру и рыночную ситуацию. Полученная оценка станет основой для определения налогооблагаемой прибыли.

Вычеты и налогооблагаемая прибыль

Для определения стоимости налога необходимо вычесть из налогооблагаемой прибыли различные расходы и вычеты. Расходы могут включать комиссионные агенту по продаже дома, расходы на рекламу, стоимость юридических услуг и прочие затраты, связанные с продажей недвижимости. Кроме того, вычеты могут быть применены в случае, если продавец прожил в доме определенное количество лет, соответствующее требованиям налогового законодательства.

После вычетов и учета всех расходов получится налогооблагаемая прибыль от продажи дома. Именно на эту сумму будет расчитываться стоимость налога при продаже дома.

Ставка и способ расчета налога

Ставка налога на полученный доход от продажи дома может зависеть от ряда факторов, включая налоговое законодательство страны или региона, в котором находится недвижимость, а также срока владения домом перед продажей. В некоторых случаях налог может быть фиксированным процентом от налогооблагаемой прибыли, в других – ставка может плавать в зависимости от ее величины. Поэтому для определения стоимости налога необходимо обратиться к действующему налоговому законодательству на момент продажи дома.

Обращаем ваше внимание, что каждый случай уникален, и конкретная сумма налога может зависеть от множества факторов. Прежде чем осуществлять продажу дома, оставленного в наследство, рекомендуется проконсультироваться с налоговым консультантом или юристом для получения более точной информации о стоимости налога.

Какие документы необходимо предоставить для расчета налога при продаже дома по завещанию?

При продаже дома, который был получен по завещанию, необходимо предоставить определенные документы для расчета налога. Важно быть готовым к предоставлению следующих документов:

1. Свидетельство наследства

Для подтверждения факта наследования дома необходимо предоставить свидетельство наследства. Этот документ выдается нотариусом и содержит информацию о правопреемниках и наследуемом имуществе.

2. Договор купли-продажи

При продаже дома по завещанию необходимо заключить договор купли-продажи с покупателем. Данный документ будет подтверждать факт передачи имущества и указывать сумму продажи.

Помимо этих основных документов, могут потребоваться также следующие:

- Свидетельство о регистрации права собственности на дом;

- Выписка из Единого государственного реестра недвижимости;

- Паспорт наследника и покупателя;

- Налоговые декларации наследника и покупателя;

- Документы о плате за эксплуатацию дома (коммунальные платежи, налоги и так далее).

Какие именно документы потребуются для расчета налога при продаже дома по завещанию может зависеть от конкретной ситуации, поэтому рекомендуется консультироваться с налоговым консультантом или специалистом в области недвижимости для уточнения списка документов и процедур.

Какие основания могут освободить от уплаты налога при продаже дома, оставленного в наследство?

При продаже дома, оставленного в наследство, часто возникает вопрос о необходимости уплаты налога на прибыль. Однако, существуют определенные основания, по которым можно быть освобожденным от уплаты налога. Вот некоторые из них:

1. Учет стоимости наследственного имущества

Одно из основных оснований для освобождения от уплаты налога при продаже дома, оставленного в наследство, заключается в учете стоимости наследственного имущества. Если стоимость наследства не превышает установленный порог, то налог не взимается.

2. Срок владения наследственным имуществом

Если вы продаете дом, оставленный вам по завещанию, после определенного периода времени, то может возникнуть основание для освобождения от уплаты налога. Обычно, для этого требуется соблюсти определенный минимальный срок владения наследственным имуществом, который может различаться в зависимости от региона.

Однако, для того чтобы быть освобожденным от налогов при продаже наследственного имущества, необходимо подтвердить наличие этих оснований и соответствующим образом оформить все документы. Если у вас есть сомнения или вопросы по этому поводу, рекомендуется обратиться к квалифицированному налоговому специалисту или юристу для получения подробной консультации.

Вопрос-ответ:

Какой налог нужно платить при продаже дома, который получен по завещанию?

При продаже дома, который получен по завещанию, в большинстве случаев не нужно платить налог с продажи. Это потому, что наследственное имущество, полученное по завещанию, не облагается налогом на доходы.

Если я продам дом, полученный по завещанию, через некоторое время после получения его в наследство, буду ли я обязан заплатить налог?

Если продажа дома, полученного по завещанию, произойдет через некоторое время после получения его в наследство, то обычно такая продажа также не облагается налогом на доходы. Однако, если вы получаете прибыль от продажи недвижимости (например, вы продаете ее дороже, чем оценивали при получении наследства), то на эту прибыль вы можете обязаны заплатить налог.

Какой налоговый режим применяется при продаже дома, полученного по завещанию?

При продаже дома, полученного по завещанию, как правило, применяется общий налоговый режим. Это означает, что вы должны указать доход от продажи дома в вашей налоговой декларации и заплатить налог на этот доход.

Существуют ли какие-то ограничения или особенности налогообложения при продаже дома, полученного по завещанию?

При продаже дома, полученного по завещанию, не существует особых ограничений или особенностей налогообложения. Применяются общие правила налогообложения при продаже недвижимости. Однако, если вы продаете дом через определенный период после его получения в наследство, то можете быть обязаны заплатить налог на прибыль от продажи.

Если я продам дом, полученный по завещанию, за сумму, меньшую его рыночной стоимости, понесу ли я налоговые потери?

Если вы продаете дом, полученный по завещанию, за сумму, меньшую его рыночной стоимости, вы не будете платить налог на доходы, но также не сможете списать налоговые потери. В случае продажи недвижимости со снижением стоимости обычно возможно возвращение части налоговых платежей.

Каков размер налога при продаже дома по завещанию?

Размер налога при продаже дома по завещанию зависит от нескольких факторов, таких как стоимость дома, длительность его владения и доход человека, полученный от продажи. В России, например, при продаже недвижимости по завещанию, налог составляет 13% от стоимости продажи.